Knowledgeリースの知識

リースの会計

「所有権移転外ファイナンス・リース」については、原則として「売買処理に準じた処理」が求められますが、少額契約等に該当する場合、または、中小企業会計指針が適用されるお客様の場合には、「賃貸借処理」が認められます。

会社の態様や契約内容にしたがって、どの取扱いになるのか、フローチャートでご確認ください。

<判定1>「解約不能」と「フルペイアウト」の判定下記の(1)、(2)いずれも満たすリース取引が「ファイナンス・リース」となります

(1)ノンキャンセラブル(解約不能)

解約のできない契約か、または解約可能でも解約時以降のリース料とほぼ見合う規定損害金をお客さまが負担すること

(2)フルペイアウト(以下の①か②のいずれか)

-

①リース料総額が物件の購入価額の大半を上回ること

【現在価値基準】90%基準

- 解約不能リース期間中の

リース料総額の現在価値 - ≧

- 見積現金購入価額 × 90%

- 解約不能リース期間中の

-

②上記判定が90%を大きく下回ることが明らかな場合を除き、以下の基準を満たすこと

【経済的耐用年数基準】(75%基準)

- 解約不能リース期間

- ≧

- 経済的耐用年数 × 75%

-

ファイナンスリースに該当します

オペレーティングリースに該当します

賃貸借処理+注記 ※1

<判定2>「所有権移転」の判定お客様のリース契約は次のような条件に該当しますか?

(1)譲渡条件付のリース

契約に所有権移転条項が明記されている契約

(2)行使が確実に予想される割安購入選択権付のリース

時価と比較して著しく有利な価額でリース物件を買取る権利がお客様に与えられ、その行使が確実に見込まれる契約

(3)特別仕様物件のリース

お客様の用途等にあわせて製作され、リース物件の返却後第三者に再リースまたは売却することが困難な契約

-

所有権移転ファイナンス・リースに該当します

売買処理

所有権移転外ファイナンス・リースに該当します

<判定3>「少額契約等」の判定お客さまのリース契約は次のような条件に該当しますか?

(1)重要性が乏しい減価償却資産を対象とするリース契約

(2)リース期間が1年以内のリース取引

(3)企業の事業内容に照らして重要性の乏しいリース取引で、1件当たりのリース料総額が300万円以下のリース取引

-

賃貸借処理

<判定4>「中小企業会計指針」の適用お客様の会社は下記の会社ですか?

(1)金融商品取引法適用会社並びにその子会社及び関連会社

(2)会計監査人設置会社及びその子会社(資本金5億円以上等)

-

売買処理に準じた処理

賃貸借処理

ご注意

- ※1

-

- 下記の場合、「未経過リース料」の注記が必要です。

- ・解約不能なオペレーティング・リース契約

リース会計処理のポイント

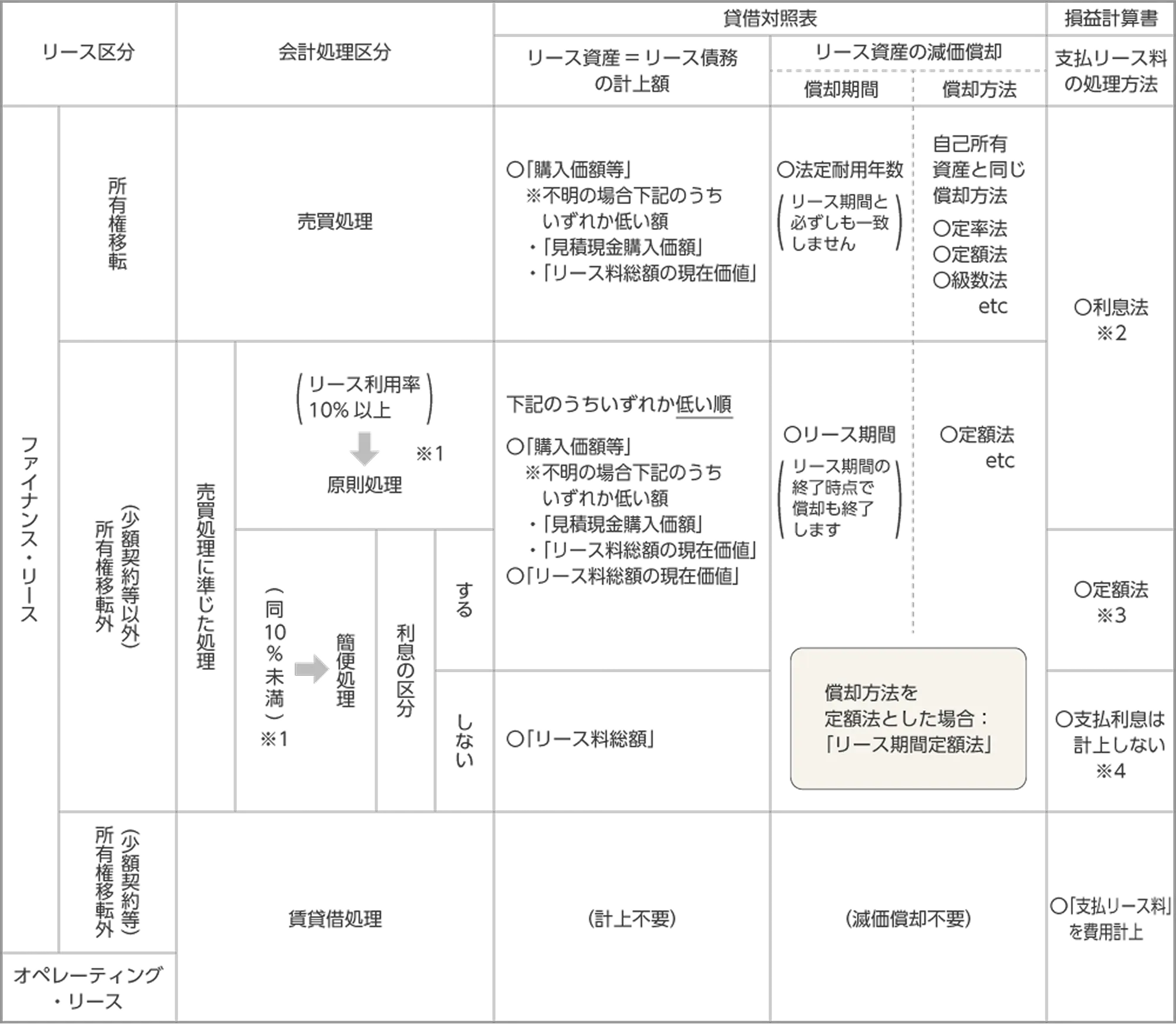

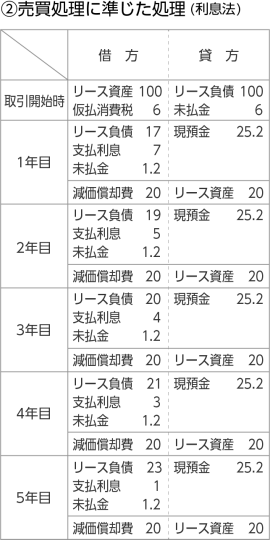

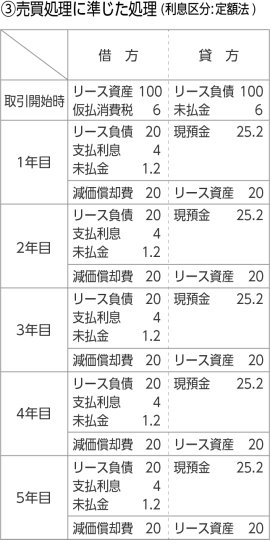

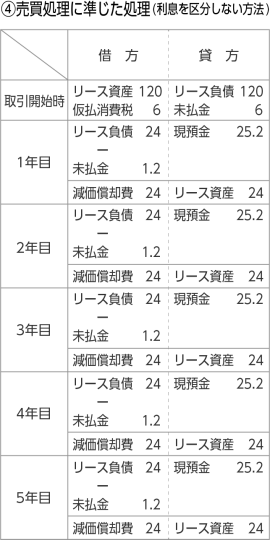

- 売買処理の場合、リース取引開始日にリース物件とこれに係る債務を「リース資産」及び「リース債務」として貸借対照表に計上します。リース資産は減価償却により費用化します。 支払リース料は元利金の返済と考え、元本返済額と利息相当額に区分し、元本返済額をリース債務から減少させます。具体的な計上額及び計算方法は下記の区分に応じて異なります。

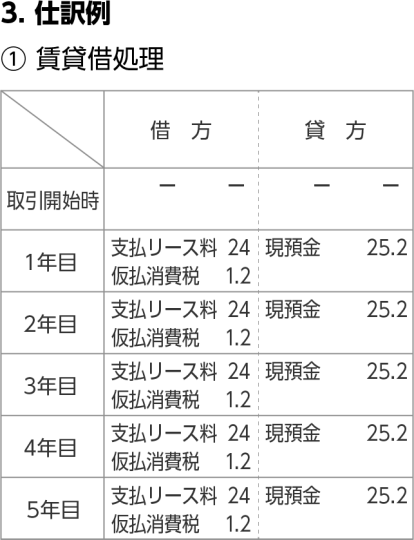

- 賃貸借処理の場合、貸借対照表への計上は必要ありません。支払リース料を費用として損益計算書に計上してください。(平成20年3月31日以前の所有権移転外ファイナンス・リースにつきましては引続き賃貸借処理が選択できます)

解説

- ※1

-

- 「リース利用率」が10%未満の場合、簡便処理が適用できます。

- 「リース利用率」は下記の算式で計算します。

- <判定式>

-

未経過リース料の期末残高

未経過リース料の期末残高+有形固定資産及び無形固定資産の期末残高

- ※2

-

- 「利息法」とは?

- ・各期の支払利息相当額をリース債務の未返済元本残高に一定の率を乗じて計算します。

- ・トップヘビーで支払利息が計上されますが、支払利息総額は下記の定額法と同額です。

- ・計算には毎回支払うリース料を元本返済額と利息相当額に分離した「償還表」が必要です。

- ※3

-

- 減価償却方法で「定額法」を採用した場合、減価償却費と支払利息の合計額はリース料と一致します。

- ※4

-

- 減価償却方法で「定額法」を採用した場合、減価償却費はリース料と一致します。

新リース会計基準について

2024年9月に企業会計基準委員会より新リース会計基準が公表されました(*1)。

旧リース会計基準からの見直しの主な内容は 以下のとおりです。

- 借手については、これまでのファイナンス・リース(売買取引に準じた会計処理)とオペレーティング・リース(賃貸借取引に準じた会計処理)との区分を廃止し、使用権資産(*2)とリース負債を計上する単一の会計モデルを採用することとされました。

- 新リース会計基準は、2027年4月1日以後に開始する事業年度の期首から適用することとされていますが、2025年4月 1日以後に開始する事業年度の期首からの早期適用も認めることとされました。

- *1

-

- 監査対象法人以外の法人(中小企業など)については、引き続き中小企業の会計に関する指針又は中小企業会計に関する基本要領に則った会計処理も可能とされています。

- *2

-

- 使用権資産とは、借手が原資産をリース期間にわたり使用する権利を表す資産。

会計基準見直しの概要

| リース区分 | 借 手 | |

|---|---|---|

| 旧リース会計基準 | 新リース会計基準 | |

| ファイナンス・リース | 売買に準じた会計処理 | 原則、全てのリース取引について、 使用権資産及びリース負債を計上 |

| オペレーティング・リース | 賃貸借取引に準じた会計処理 | |

リースの税務

税務においてもリース取引は、原則として‘資産の売買取引’として取扱います。

所有権移転外リース取引について「売買処理に準じた処理」を行い、「リース期間定額法」で減価償却した時は税務調整の必要はありません。

また、賃貸借処理を行った場合の「支払リース料」も損金算入が認められています。

但し、契約内容等によっては、「リース期間」による償却が認められない場合や「金融処理」が必要となる場合があります。契約内容等にしたがって、どの取扱いになるのか、ご確認ください。

<法人税法では「リース取引」を資産の賃貸借で次の要件に該当するものと定めています>

- (1)中途解約が禁止されているもの及びそれに準じるもの ※1

- (2)フルペイアウト(リース料総額が物件の取得のために通常要する価額の合計額の原則90%以上の取引を言います)

ご注意

- ※1

-

- 解約が禁止されていなくとも、中途解約の際、未経過リース期間に対応するリース料のおおむね全部(原則90%以上)を支払う取引を含みます。

売買処理

- 下記の売買処理が強制される場合及び金融処理に該当する場合以外の一般的な取扱いです

-

- リース資産として貸借対照表に計上し、リース期間定額法により減価償却を行います

- 支払利息は、利息法によるもの定額法によるものいずれも損金に算入できます

賃貸借処理

- 同じく売買処理が強制される場合及び金融処理に該当する場合以外は、上記売買処理のほか賃貸借処理も認められます

-

- 「支払リース料」として費用計上したリース料は減価償却費として損金に算入できます

売買処理(強制)

- 次の条件に該当するリース取引は物件の売買があったものとして取り扱います

-

- 自社の資産として貸借対照表に計上し、法定耐用年数に従い減価償却を行います

- 支払利息は、利息法によるもの定額法によるものいずれも損金に算入できます

-

- リース契約終了時に物件の所有権を無償または名目的対価で譲渡する条件の付いたリース契約

(無償と変わらない名目的な再リース料で、再リースする契約を含みます) - リース契約終了時に著しく有利な価額でお客さまが購入できる権利の付いたリース契約

(原則定率法で計算した残存価額未満で譲渡する契約が該当します) - 建物、建物附属設備、構築物を対象とするリース契約

(移動可能な簡易建物を除きます) - 物件の種類,用途等に照らし、物件の使用可能期間中お客さまによってのみ使用されると見込まれるリース契約又は識別が困難な物件に係るリース契約

(機械装置等のうち、一般のカタログの仕様に基づき製作されたもの、及びリース期間が法定耐用年数の80%以上のものは除きます) - リース期間が適正リース期間でないリース契約

※税務独自の要件です

- 適正リース期間(1年未満の端数は切り捨て)

-

- (1)物件の法定耐用年数10年未満 耐用年数×0.7以上

- (2)物件の法定耐用年数10年以上 耐用年数×0.6以上

- リース契約終了時に物件の所有権を無償または名目的対価で譲渡する条件の付いたリース契約

金融処理

- リースバック取引は、以下の場合を除き「金融処理」を行います。

-

- 資産の売買はなかったものとし、リース会社から借入を行ったものとして処理します

-

- 例外的に売買処理又は賃貸借処理が認められる場合

-

- <新品の場合>

- お客さまで一旦購入することについて相当の理由があり、かつ、立替金や仮払金などの仮勘定で経理し、お客さまの購入価額でリース会社に売却されている場合

- <中古の場合>

- 物件管理事務の省力化などのために行われる場合

消費税の取扱い

法人税ではリース取引は‘資産の売買取引’として取扱われますが、消費税においても‘リース取引開始時に売買取引があったもの’として取扱われることになりました。

消費税処理のポイント

- リース取引開始時にリース料総額分の消費税を控除します(仕入税額控除)。

- 平成20年3月31日以前に契約したリース取引につきましては、これまでどおりリース料の支払にあわせて仕入税額控除を行います。

- 平成20年4月1日以降も、支払いリース料を費用処理(賃貸借処理)されるお客様は、そのリース料について支払うべき日の属する課税期間における課税仕入れとする処理 (分割控除)が可能です。

ご参考

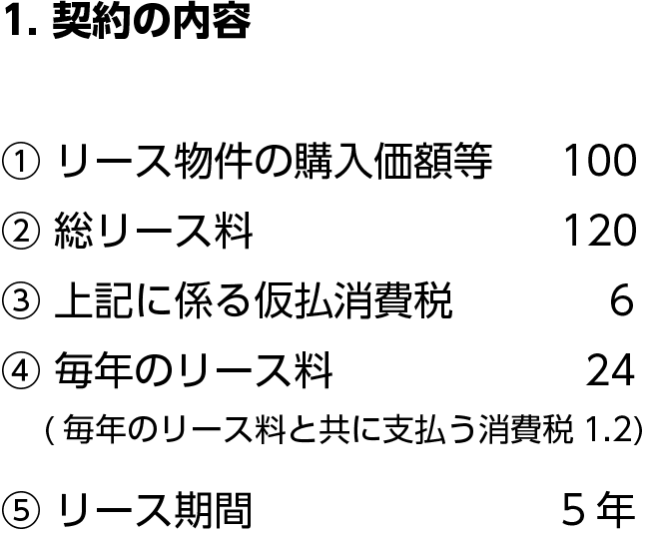

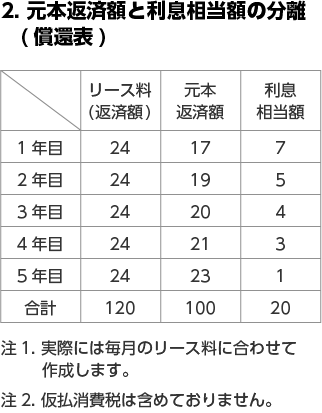

所有権移転外リース取引の経理処理

- ※あくまでも簡易なモデルケースを前提としています。

- ※仮払消費税は毎年のリース料と共に支払うものとします。

一旦「未払金」に計上し、リース料の支払いにあわせて減少させます。

サービスやお見積りに関するご質問・ご相談など

お気軽にお問い合わせください。